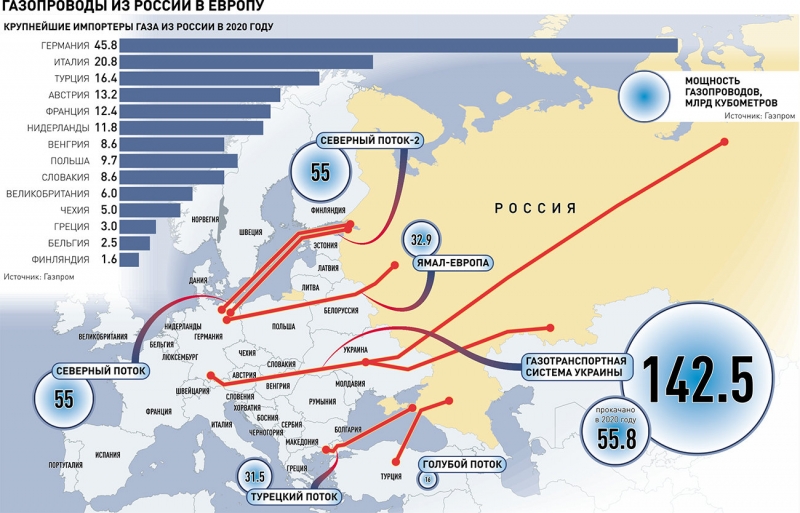

Инфографика «РГ» / Леонид Кулешов / Сергей Тихонов Получится ли использовать «Северный поток-2» на полную мощность Текст: Сергей Тихонов Правила Евросоюза ограничивают для «Газпрома» возможности использовать «Северный поток-2» на полную мощность — 55 млрд кубометров газа в год. Компания сможет прокачивать по маршруту не более 27,5 млрд кубометров. Но любое правило можно или обойти, или начать соответствовать ему. Есть такая возможность и у экспорта российского газа.Газовая директива ЕС ограничивает до 50% возможность использования трубопровода для его владельца. В случае с «Северным потоком-2» — это «Газпром», и он же является единственным экспортером нашего газа по российским законам. Но у нашей страны есть несколько вариантов, как можно обойти это требование ЕС.

Применение этого правила к российскому газопроводу оспаривается оператором его строительства — компанией Nord Stream AG в европейских инстанциях. Правда, пока безуспешно. Позиция компании логична. Задержка в строительстве произошла не по вине участников проекта, а из-за политических решений США, страны, не имеющей никакого отношения к газопроводу. Поправки в газовую директиву вступили в силу 23 мая 2019 года, когда газопровод был завершен с точки зрения финансового обеспечения.

Применение обновленной газовой директивы ЕС к «Северному потоку-2» в этом случае противоречит принципу о защите инвестиций. В проект было уже вложено несколько миллиардов евро, когда Еврокомиссия объявила о своем плане изменить правила. Но эксперты признают, шансы компании добиться справедливости в суде невелики.

Другой вариант более изящный. У России есть возможность даже не обойти газовую директиву ЕС, а ей соответствовать, считает доцент Финансового университета при правительстве РФ Валерий Андрианов. Заключается она в допуске в экспортную трубу газа сторонних производителей. «Роснефть» уже сейчас готова поставлять в трубу «Северного потока-2» 10 млрд кубометров газа в год. В плюс такого варианта можно записать, что у «Роснефти» уже есть соглашение на поставки газа с британской BP. Рабочий контракт не получается подписать из-за отсутствия у компании доступа к экспорту газа.

По мнению Андрианова, объем 10 млрд кубометров, конечно, не решает проблему 50-процентного заполнения «Северного потока-2» альтернативным (то есть не принадлежащим «Газпрому») газом, но ресурсные возможности «Роснефти» не ограничиваются этим количеством.

Эксперты считают, что газовые котировки продолжат держаться на высоком уровне — выше 450 долларов за тысячу кубометров

Компания в этом году запустила свой крупнейший проект «Роспан» с годовой добычей порядка 21 млрд кубометров газа. В первом квартале была введена в опытно-промышленную эксплуатацию первая очередь проекта, к концу года будет запущена вторая очередь, что приведет к значительному росту добычи в 2022 году. Также в стадии активной реализации находится газовый проект Харампур. Компания планирует запустить его в конце 2022 года с выходом на полку 11 млрд кубометров газа в 2023 году. Кроме этого есть еще газовые ресурсы у «НОВАТЭКа», «ЛУКОЙЛа» и «Сургутнефтегаза», которые также не имеют доступа к экспортной трубе.

«Роснефть» готова платить повышенный налог на добычу полезных ископаемых (НДПИ) — около 5 тысяч рублей за тысячу кубометров газа. Для бюджета это означало бы до 37 млрд рублей дополнительных доходов при экспорте 10 млрд кубометров в год. Если же экспортные поставки вырастут, компания планирует обеспечить бюджету до 150 млрд рублей доходов дополнительно. В целом реализация этой инициативы может ежегодно приносить бюджету до 1,3 трлн руб. дополнительных доходов. Практически это та сумма, которую сегодня теряет Россия из-за недопуска в трубу независимых производителей газа, отмечает Андрианов.

Здесь нужно обратить внимание, что эти расчеты привязаны к сегодняшним рекордным ценам на газ на спотовом рынке — по контрактам, предусматривающим срочную доставку и оплату товара. Эти цены могут измениться как в большую, так и в меньшую сторону, а с ними вместе вырасти или снизиться доходы российского бюджета. Сейчас эксперты сходятся, что газовые котировки продолжат держаться на высоком уровне — выше 450 долларов за тысячу кубометров, хотя и отойдут от рекордных значений.

Еще одним вариантом решения проблемы может стать переход или выкуп права собственности отрезка трубопровода в экономической зоне стран ЕС третьей стороной. В этом случае «Газпром» перестанет быть владельцем трубы, где действуют законы Европы. Но это юридическая уловка, на которую в мире отреагируют соответствующим образом. Особенно старые, проверенные противники «Северного потока-2» — Украина, Польша, страны Прибалтики и США, которые уже сейчас рассматривают дополнительные санкции против российского проекта.

Поэтому наиболее перспективен вариант с допуском к экспортной трубе других компаний. Это будет соответствовать общемировому тренду — снятию искусственных ограничений по входу на рынок, на доступ к инфраструктуре, экспорту и импорту газа. В конце концов, именно либерализация газовой отрасли в США сформировала необходимые предпосылки для сланцевой революции, превратившие США в крупнейшего производителя и экспортера газа в мире. К тому же о допуске к экспорту газа разных компаний в нашей стране говорится уже достаточно давно.

Присутствие на европейском газовом рынке разных российских компаний станет серьезным доводом против возможного возобновления экспансии американского сжиженного природного газа (СПГ).

Будет ли в России расти производство нефти Текст: Сергей Тихонов В первой половине сентября в России в день добывалось 1,458 млн тонн нефти и газового конденсата в день против 1,425 млн тонн в августе. Такую статистику приводит ТАСС со ссылкой на данные ЦДУ ТЭК. Если перевести это в баррели, то получается, что в России в сентябре ежедневно производится 10,6 млн баррелей. При этом агентство Bloomberg опубликовало данные, по которым добыча нефти в нашей стране практически не растет с весны этого года, несмотря на ослабление условий сделки ОПЕК+.

По ее условиям наша страна в сентябре может выйти на уровень добычи в 9,7 млн баррелей в день без газового конденсата, который для России не учитывается в параметрах сделки. Доля газового конденсата в общероссийском производстве нефти колеблется от 7 до 9%, или 750-900 тыс. баррелей в сутки, в зависимости от сезона. Вычитая из официальных данных по добыче в сентябре приблизительное количество произведенного газового конденсата, мы выходим на искомый уровень, определенный сделкой ОПЕК+. Казалось бы, не о чем волноваться, но все же это не так.

К концу 2022 года Россия имеет право выйти на уровень добычи в 11,5 млн баррелей в сутки, не считая производства газового конденсата. При этом максимальный уровень добычи в нашей стране был достигнут в 2019 году — 11,25 млн баррелей в сутки, и это с учетом газового конденсата. В генсхеме развития нефтяной отрасли, принятой правительством в этом году, даже в самом оптимистичном сценарии производство только нефти в нашей стране на пике, который ожидается в 2028-2029 году, не дотянет до 11,5 млн баррелей в сутки. Максимально возможный ожидаемый уровень добычи — 590 млн тонн. Для сравнения, в 2019 году было произведено 560 млн тонн нефти и газового конденсата.

«Самое печальное во всей этой истории, что сейчас в России взят курс на скорейшую монетизацию доступных для разработки нефтяных запасов», — говорит глава Фонда национальной энергетической безопасности Константин Симонов. По его мнению, мы могли бы увеличить добычу в будущем, но стараемся изо всех сил получить максимальную сиюминутную прибыль, не обращая внимания на возможные негативные последствия. Связано это с тем, что победила точка зрения о скором конце нефти как востребованного товара. Причем никаких фактических подтверждений этой концепции, за исключением спада потребления в период пандемии в 2020 году, нет. В результате мы можем лишиться будущих потенциальных доходов и потерять значительную долю рынка, отмечает эксперт.

Инфографика «РГ» / Леонид Кулешов / Сергей Тихонов

Львиная доля нефти тратится на производство автомобильного топлива и авиакеросина. В отношении последнего никаких серьезных заменителей пока так и не придумано. Что касается развития электротранспорта, то его перспективы выглядят впечатляющими пока только на бумаге. Рынок электромобилей быстро растет, в 2020 году он увеличился на 5%, но только мало кто вспоминает, что после этого его доля в мире составила всего 4,2%. Даже сохраняя темпы прироста, они не завоюют мир в ближайшее десятилетие. А, например, с учетом подорожания электричества в этом году в основном регионе распространения электрокаров — в Европе, прирост может и замедлиться.

Значительная часть новых крупных месторождений находится на Арктическом шельфе, который при нынешних ценах на нефть относят к бесперспективным проектам

В России же почему-то возобладала точка зрения, что уже к 2035 году нефть будет никому не нужна. Хотя мир неоднороден и помимо богатой Европы, есть еще страны Азии, Латинской Америки, Африки, которые развиваются и совсем не готовы резко переходить на дорогостоящие новомодные энергоресурсы. Хитрые США, на словах поддерживающие «зеленую энергетику», за последние 10 лет нарастили добычу нефти в 10 раз. По всем прогнозам, производство здесь будет расти, но мы предпочитаем отказываться от того, что нам даровано природой, в лучших условиях и в больших объемах, чем в Америке.

Основная проблема последних лет, не позволяющая увеличить добычу нефти в России, — условия сделки ОПЕК+, а в долгосрочном периоде — исчерпание легкодоступной нефти, считает директор группы корпоративных рейтингов АКРА Василий Танурков.

Если суммировать то, что было сделано в последние годы в отношении нефтедобычи в России, то это рост налогового бремени. Бытует мнение, что нефтяники получают сверхприбыли, из-за них растут цены на бензин и соответственно дорожают все другие товары. Но только после последней реформы налогообложения отрасли в 2020 году бюджет получит за пять лет 650 млрд рублей. Они не возьмутся из кармана нефтяных магнатов, их изымут из производственного процесса.

В России с нефтью не так хорошо, как с газом. Большинство новых крупных месторождений считаются труднодоступными со сложной геологической структурой. Значительная часть их находится на Арктическом шельфе, который при сегодняшних ценах на нефть относят к бесперспективным проектам. При этом Норвегия, которая громогласно объявляет о конце эры нефти, вкладывает в арктические участки миллиарды долларов, а мы в лучшем случае занимаемся разведкой новых участков. Если тенденция продолжится, у России есть все шансы потом говорить об упущенных возможностях, а такого сценария хотелось бы избежать.

Спрос на уголь растет вопреки "зеленой" повестке Текст: Сергей Тихонов Застой ветровой генерации из-за продолжительного штиля в Северном море и рекордный рост цен на газ резко увеличили спрос на уголь в Европе. Не помогает даже то, что угольная генерация облагается высоким углеродным сбором, увеличивающим ее стоимость. На выходе сейчас она оказывается дешевле газовой.Поставки российского угля в Европу с начала года выросли на 2,4%. Фото: REUTERS

Масла в огонь подливает экономический рост после спада 2020 года. Увеличение спроса на электроэнергию и сталь (для ее производства нужен уголь) привели к тому, что цена на уголь за год выросла более чем в два раза, в Европе она достигла 167 долл. за тонну. Причем эксперты отмечают, что предложение не успевает за спросом.

В минэнерго «РГ» рассказали, что в первой половине 2021 года общий экспорт угля составил 107,3 млн тонн, что на 9,8% больше, чем за аналогичный период прошлого года. Поставки российского угля в страны Европы за январь — июнь 2021 года выросли на 2,4%, до 22,5 млн тонн. В ведомстве подчеркнули, что в Европе спрос на уголь увеличивается из-за роста цен на другие энергоносители, а также нехватки «зеленых» мощностей генерации и их недостаточной надежности. Основное увеличение экспорта обусловлено ростом поставок в страны АТР с 55,41 млн до 60,43 млн тонн, также вырос спрос на российский уголь в странах Африки с 3,52 млн до 4,79 млн тонн и Центральной и Южной Америки — с 1,26 млн до 2,12 млн тонн, уточнили в минэнерго.

При этом наибольший рост мировых цен на газ пришелся на июль, август и первую половину сентября.

Цель Евросоюза достичь углеродной нейтральности пока не изменилась. Более того, Германия — крупнейшая экономика Еврозоны и страна, активно использовавшая угольную генерацию и добывавшая уголь, хочет стать углеродно-нейтральной уже к 2045 году. Консалтинговая компания McKinsey оценила выполнение этих планов Германией в 6 трлн евро или в 240 млрд евро в год — около 7% ВВП страны.

Как ни странно, эти «зеленые» планы могут сыграть на руку нашей угольной отрасли. С 2018 до 2020 год объем потребления угля в Европе был сокращен на треть, а добыча угля сократилась на 80% с 1990 года. В связи с тем, что темпы снижения добычи угля значительно превышают темпы декарбонизации экономики, можно ожидать, что в ближайшем будущем экспорт российского угля в страны ЕС значительно не упадет, считает эксперт группы по оказанию услуг в области устойчивого развития «Делойт» в СНГ Григорий Грапендаал.

По его мнению, в связи с высокими ценами на газ и высокий спрос на электроэнергию, объем потребления угля в Европе может вырасти на горизонте нескольких лет. Однако в долгосрочной перспективе стоит учитывать амбициозность планов по декарбонизации экономики ЕС и ожидать снижения объемов экспорта.

С последним согласен аналитик «ФИНАМ» Алексей Калачев. Он считает, что рост спроса на уголь в Европе в этом году был вызван стечением ряда факторов: восстановлением энергопотребления, аномальной погодой, дефицитом газа и высокими ценами на него. Все эти факторы не являются постоянно действующими, и они не заставят ЕС отказаться от курса на декарбонизацию. Потребление угля в Европе продолжит снижаться, он будет вытесняться природным газом, возобновляемой энергией, а в перспективе — и водородной энергетикой. С точки зрения Калачева, основные экспортные перспективы угля связаны со странами Юго-Восточной Азии. Благодаря их быстрым темпам экономического развития потребление угля здесь будет еще как минимум несколько лет расти в объемах, даже при условии, что его доля в генерации будет снижаться, подчеркнул Калачев.

Как за 50 лет Европа попала в газовую ловушку Текст: Сергей Тихонов Энергетический кризис, случившийся в этом году в Европе, заставил не только с большей осторожностью отнестись к наполеоновским планам по переходу к «зеленой экономике», но и вспомнить о причинах произошедшего. И дело здесь не только в «Северном потоке-2». Его запуск в начале 2020 года, наверное, снизил бы масштабы сегодняшних проблем ЕС, но не помог бы их полностью избежать.Любой российский экспортный энергетический проект увеличивает влияние нашей страны. Фото: REUTERS

Уже почти 50 лет страны Европы в отношениях с Россией в сфере энергетики находятся под давлением США и принимают многие решения, игнорируя экономические факторы и собственную выгоду. В качестве примера можно вспомнить о нереализованных или урезанных по политическим причинам проектах газопроводов из России в Европу, мощности которых почти в два раза превышают возможности еще незапущенного «Северного потока-2» (55 млрд кубометров в год). История не терпит сослагательного наклонения, но российского газа в Европе могло быть значительно больше еще в конце прошлого столетия.

Поднявшиеся сейчас до неприличного уровня цены на газ, уголь и электричество стали неподъемными даже для бизнеса и населения стран Европы, считающихся самыми богатыми и экономически развитыми в мире. Во многом, да, так совпало — пандемия, рост экономики после нее, холодная зима, жаркое лето и плохая погода для ветровой генерации. А если бы еще в Исландии проснулся какой-нибудь вулкан и выбросил гору пепла, закрывшего солнце? В Европе бы перешли на свечи и гужевой транспорт?

Первый российский газ попал в Европу еще в 40-х годах XX века. Но о серьезных поставках и соответственно газопроводах большой мощности речь зашла только в 1960-х. Понятно, что СССР старался в первую очередь обеспечить энергоресурсами страны социалистического лагеря, но уже в 1968 году начались поставки в Австрию и переговоры об экспорте газа со странами Западной Европы — Западной Германией, Италией и Францией. К началу 80-х годов заработал газопровод «Союз» мощностью 26 млрд кубометров, а поставки российского газа в Европу выросли почти до 60 млрд кубометров в год. И тогда же США начинают противодействовать нашим экспортным газовым проектам.

Самый яркий пример — знаменитый советский газопровод «Уренгой — Помары — Ужгород», построенный в 1983 году. Он должен был состоять из двух ниток, а совокупная мощность превышать 60 млрд кубометров в год, но вместо этого была построена лишь одна нитка (32 млрд кубометров в год). Причиной стало вмешательство США, применивших санкции против газопровода и участников его строительства в 1981 году. Тогда еще ничего не слышали о «зеленой» повестке, и как альтернативу газопроводу из Советского Союза США предлагали странам Европы завалить их дешевым американским углем.

Выступая против газопровода, американцы лоббируют прокачку газа через Украину

Аналогия с «Северным потоком-2» напрашивается самая прямая, только теперь вместо угля Европе предлагался сжиженный природный газ (СПГ). Причем в обоих случаях свое обещание США не выполнили. В 1980-х американский уголь отправился на внутренний рынок и в страны Азиатско-Тихоокеанского региона (АТР). На него же в наше время идут основные поставки СПГ из США, поскольку рынок стран АТР считается премиальным по отношению к Европе. Также США наращивают экспорт СПГ в Латинскую Америку, а Европе достаются только остатки.

В начале 80-х годов американцы заблокировали поставки в СССР высокотехнологичного оборудования и активно давили на европейцев в сфере кредитования советских проектов. Они пытались получить право отменять все сделки европейцев с нашей страной. Причем особо должны были рассматриваться все контракты, превышающие 100 млн долларов.

В результате газопровод все равно был построен, но частично на отечественном оборудовании. Хотя изначально планировалось, что трубы и компрессорные станции будут только иностранного производства.

По иронии судьбы, сейчас американцы, выступая против «Северного потока-2», лоббируют продолжение прокачки российского газа в Европу через территорию Украины, то есть в том числе по маршруту «Уренгой — Помары — Ужгород»..

Еще один крупный проект по поставкам российского газа в Европу, который был остановлен под нажимом США — «Южный поток». Это уже случилось совсем недавно в 2014 году. Мощность газопровода должна была составить 63 млрд кубометров (достаточно, чтобы закрыть треть годовых потребностей в газе стран Южной Европы). Против него США не пришлось вводить санкции, хватило дипломатического давления на Еврокомиссию и Болгарию, которые тянули с выдачей разрешений на строительство газопровода. В результате от проекта отказалась сама Россия, а пострадали жители стран Центральной и Южной Европы.

В завершение стоит сказать несколько слов о причинах такой нелюбви США к российским газопроводам. На поверхности лежит политический фактор. Любой российский экспортный энергетический проект увеличивает влияние нашей страны. В данном случае, в Европе, которую Америка давно рассматривает в качестве вернейшего, хоть и не совсем покорного вассала в Восточном полушарии.

Но есть и экономические причины. Дешевые энергоресурсы, которые Россия поставляет на Запад — это экономический рост, повышение уровня жизни, низкая инфляция и увеличение конкурентоспособности выпускаемых товаров. Суммарный дефицит торгового баланса США в 2020 году составил 916 млрд долларов, из которых на Европу пришлось 183 млрд долларов (больше только на Китай — 295 млрд долларов). Российские энергоресурсы могут дать дополнительный стимул Европе для нового витка экономического развития, а США совсем не нужен союзник, который по силам сравняется с ними или даже обгонит Америку.